この記事では税務を勉強するにあたって、まずは頭の中に体系知を叩き込むことの大切さとそのための知識をお伝えしたく書きました。

なぜ体系化した知識が大事かというと、専門家としての判断を下すにあたって、色々情報収集をしたうえで税務判断を下すと思いますが、体系知がないと情報収集の抜け漏れが起きてしまい、結果検討漏れ・不足が起きてしまう可能性があるからです。

ですので、個別税法を勉強する前にまずは税務の体系知を頭に叩き込むことが大事なんだということを念頭に置いたうえで、以下を読んでいただければと思います。

※この記事にはPRを含むことがあります。

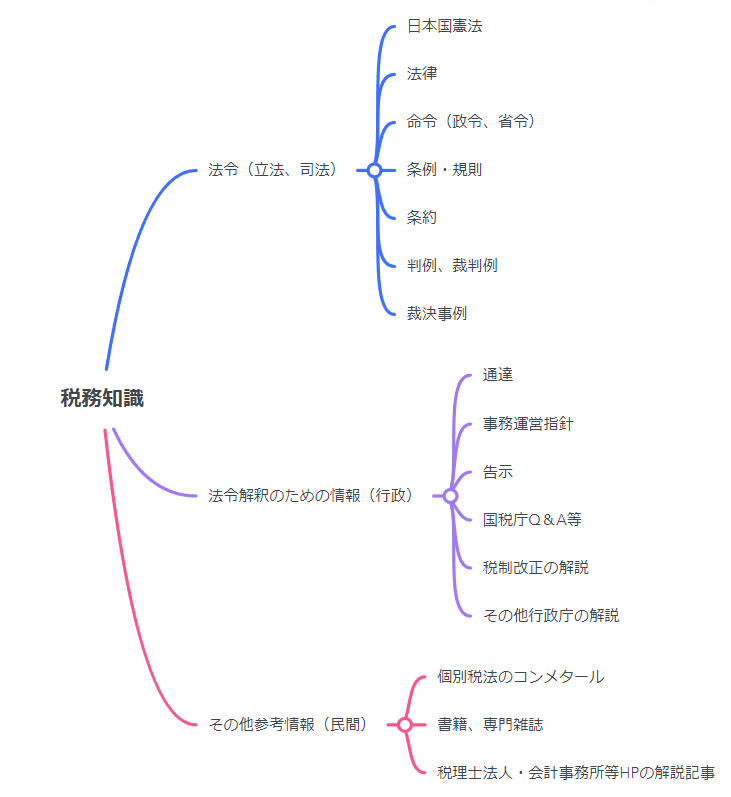

【税務知識の体系マップ】

税務知識の体系化の記事を書こうとして、どういう切り口にしようか悩んだのですが、税務は法律ですので、税務判断を下すにあたっての元となる情報を①法令(立法、司法)、②法令解釈のための情報(行政)、③その他参考情報(民間)という切り口で体系化してみました。

【各項目の解説】

①法令(立法、司法)

・日本国憲法

すべての法律の頂点に君臨する憲法(国の最高法規)。

税務に関しては、とりあえず以下の2つだけ覚えておけばよいと思います。これにより法律の定めがなければ租税を課すことができないとされています(租税法律主義)

憲法第30条「国民は、法律の定めるところにより、納税の義務を負ふ。」

憲法第84条「あらたに租税を課し、又は現行の租税を変更するには、法律又は法律の定める条件によることを必要とする。」

・法律

「租税法律主義のもとでは、課税要件のすべてと租税の賦課・徴収の手続は、原則として法律によって規定されなければならない」(金子『租税法』)ため、税務の検討にあたっては主に個別の税法を読むことが必要になります。

また、税法には大きく分けて通則法と個別税法があります。通則法としては、国税通則法、国税徴収法、国税犯則取締法があり(とりあえずは国税通則法だけ読めば実務に大きな支障はないと思います)、個別税法としては、たとえば、法人税法、消費税法、所得税法、相続税法などがあります。そのほかに個別税法に関する特別措置を定めた租税特別措置法などがあります(個別税法だけ読んで満足せず、租税特別措置法で修正が行われないかも確認が必要)。これらはe-Gov法令検索や有料の法令検索サービス、毎年出版される法令集などで読みます。

なお、地方税に関しては地方税法があります(地方自治体はこの法律の範囲で条例・規則を制定しなければならないとされています)。

・命令(政令、省令)

法律には、内閣府が制定する政令(施行令)と各省大臣が制定する省令(施行規則)があり、一般的事項は法律で規定されていますが、細則事項は政令や省令に委任されています。

法律を読んで、政令や省令に委任されている事項があった場合は、各税法の施行令・施行規則などを読みます。

・条例・規則

条例は地方自治体の議会が制定する法規で、規則は地方自治体の長が制定する法規となります。

地方税法は準則法であるため、税の詳細な定めは条例・規則が主となります(地方税法第3条1項、2項)。

・条約

租税条約は国内法より優先されるため、海外との取引があった際などは、国内法だけで完結せずに租税条約により取り扱いが変わる場合があるので注意が必要となります。

・判例、裁判例

法令を解釈するにあたっては過去の最高裁の判例、高裁裁判所・地方裁判所などの裁判例も参考になります。判例、裁判例の調べ方は過去記事「税務関連情報のおすすめ入手先」をご参照ください。

また、書籍なら『租税判例百選』や『租税判例六法』なども参考になります。

・裁決事例

国税不服審判所の公表裁決事例も法令解釈の参考になります。

なお、国税に関する課税処分の不服申し立て及び訴訟は、①処分行政庁に再審査の請求をし、それでもダメなら②国税不服審判所に審査請求。その結果でも納得いかなかったら訴訟という流れになります。

国税不服審判所の裁決とは、このうちの②の事例を公表しているものとなります。

②法令解釈のための情報(行政)

・通達

通達とは法令の解釈や行政の運用方針などについての、上級行政庁から下級行政庁への命令です(租税では主に国税庁長官によって発せられています)。

特に重要なのは法令解釈通達で、租税通達には基本通達と個別通達があります。

書籍では、よく使う法人税基本通達について解説がされている『法人税基本通達逐条解説』は手元に置いておきたい一冊でしょう。

・事務運営指針

事務運営指針も通達同様に上級行政庁から下級行政庁への命令であり、主に国税の「内部事務」を行うにあたって国税全体が守るべき統一的なルールを定めています。

・告示

告示とは、行政機関が一定の事項を広く市民に周知させる行為のうち、「法令、条例又は規則に基づいて公示するもの」となります。

・国税庁Q&A等

上記以外にも国税庁は色々と法令解釈の参考となる情報を公開しています。主な調べる対象先は、国税庁HPの税目別情報でまとまっています。

代表的なものとしては、タックスアンサー、パンフレット・手引き、文書回答事例、質疑応答事例などがあります。

・税制改正の解説

財務省HPで公開されている毎年12月の税制改正大綱、税制改正の解説なども必見でしょう。

その他行政庁の解説(中小企業庁、経済産業省など)

国税庁や財務省以外の行政庁HPでも税制についての解説やパンフレットがある場合があります。

中小企業庁の財務サポート税制、経済産業省の賃上げ税制についてなど。

③その他参考情報(民間)

・各税法のコンメタール

・書籍、専門雑誌

・税理士法人・会計事務所等HPの解説記事

インターネットで都度調べたりすると思いますが、私は税制改正については税理士法人山田&パートナーズの解説記事、他にも森・濱田松本法律事務所の税務ニュースレターなどはたまに目を通すようにしています。

解説は以上となります。

もっと税務の体系を深く学びたい、という方には金子先生の『租税法』が最もおすすめです(これ一冊で体系知を学ぶのは問題ないくらいです)。

金子先生の『租税法』が分厚くて読むのが辛いという方は、酒井先生の租税法解説シリーズもおすすめです。

もっと薄い本で税務の法律体系を学び、法的思考力を身につけたい方は木山先生の本もおすすめです。

まずは最初の税務関連情報の体系マップを頭に入れたうえで、個別税法の勉強をする。

個別事案の検討をする際は税務関連情報の体系がどうなっているのかを踏まえたうえで、情報収集の抜け漏れがないように気をつけるのが大事だと思います。

日々是勉強

税務をもっと勉強したい方は以下記事もご確認ください。

【初心者向け】法人税・消費税申告書の作り方 おすすめ本

【実務家向け】法人税おすすめ本

【実務家向け】消費税法の勉強法

税法条文の読み方・解釈の仕方 おすすめ本

コメント