2023年10月1日以降のインボイス後において、費用を立て替えてもらった場合に仕入税額控除をとるためにはどのような対応が必要になるのか?

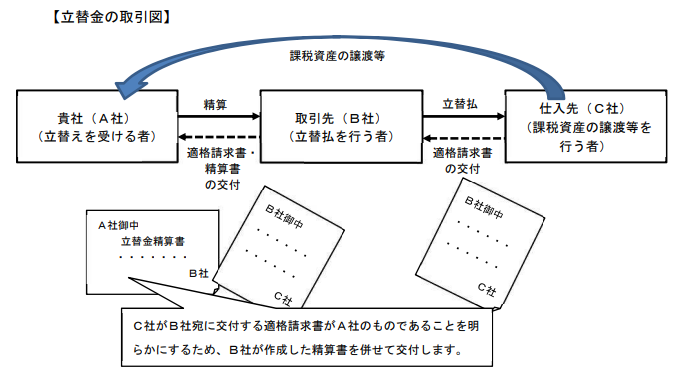

この点、国税庁HP「インボイス制度に関するQ&A」の問94(立替金)において、立替えを受ける者(A社)において仕入税額控除をとるためには、C社からB社への適格請求書(複数相手の立替の場合は写しでも可、消基通11-6-2)及び経費の支払先であるC社から行った課税仕入れが貴社のものであることを明らかにするための立替金精算書等の書類の保存が必要とされています。

※上記図は国税庁HP「インボイス制度に関するQ&A」の問94(立替金)より引用しております。

つまり、立替払いを行う者(B社)が単に自社の適格請求書を発行する、あるいは課税資産の譲渡等を行う者(C社)がB社宛に発行した請求書を受領して保管する対応のみでは要件を満たさないこととなりますので注意が必要です。

条文でも、なぜ立替金精算書がないと仕入税額控除がとれないか確認しておきましょう。

仕入税額控除については、消費税法第30条(仕入れに係る消費税額の控除)に定めがあります。

第三十条第1項

事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、国内において行う課税仕入れ(特定課税仕入れに該当するものを除く。以下この条及び第三十二条から第三十六条までにおいて同じ。)若しくは特定課税仕入れ又は保税地域から引き取る課税貨物については、次の各号に掲げる場合の区分に応じ当該各号に定める日の属する課税期間の第四十五条第一項第二号に掲げる消費税額(以下この章において「課税標準額に対する消費税額」という。)から、当該課税期間中に国内において行つた課税仕入れに係る消費税額(当該課税仕入れに係る適格請求書(第五十七条の四第一項に規定する適格請求書をいう。第九項において同じ。)又は適格簡易請求書(第五十七条の四第二項に規定する適格簡易請求書をいう。第九項において同じ。)の記載事項を基礎として計算した金額その他の政令で定めるところにより計算した金額をいう。以下この章において同じ。)、当該課税期間中に国内において行つた特定課税仕入れに係る消費税額(当該特定課税仕入れに係る支払対価の額に百分の七・八を乗じて算出した金額をいう。以下この章において同じ。)及び当該課税期間における保税地域からの引取りに係る課税貨物(他の法律又は条約の規定により消費税が免除されるものを除く。以下この章において同じ。)につき課された又は課されるべき消費税額(附帯税の額に相当する額を除く。次項において同じ。)の合計額を控除する。

第三十条第7項

第一項の規定は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(請求書等の交付を受けることが困難である場合、特定課税仕入れに係るものである場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)を保存しない場合には、当該保存がない課税仕入れ、特定課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

上記の通り、原則、適格請求書の保存がないと仕入税額控除がとれません。

またその適格請求書においても一定の記載要件を充足していない場合(複数の文書等で要件を満たすのも可)、適格請求書として認められません(消法57条の4、消基通1-8-1、インボイスQ&A問25)。

適格請求書発行事業者は、国内において課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。以下この条において同じ。)を行つた場合(第四条第五項の規定により資産の譲渡とみなされる場合、第十七条第一項又は第二項本文の規定により資産の譲渡等を行つたものとされる場合その他政令で定める場合を除く。)において、当該課税資産の譲渡等を受ける他の事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。以下この条において同じ。)から次に掲げる事項を記載した請求書、納品書その他これらに類する書類(以下第五十七条の六までにおいて「適格請求書」という。)の交付を求められたときは、当該課税資産の譲渡等に係る適格請求書を当該他の事業者に交付しなければならない。ただし、当該適格請求書発行事業者が行う事業の性質上、適格請求書を交付することが困難な課税資産の譲渡等として政令で定めるものを行う場合は、この限りでない。

一 適格請求書発行事業者の氏名又は名称及び登録番号(第五十七条の二第四項の登録番号をいう。次項第一号及び第三項第一号において同じ。)

二 課税資産の譲渡等を行つた年月日(課税期間の範囲内で一定の期間内に行つた課税資産の譲渡等につきまとめて当該書類を作成する場合には、当該一定の期間)

三 課税資産の譲渡等に係る資産又は役務の内容(当該課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

四 課税資産の譲渡等に係る税抜価額(対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、課税資産の譲渡等につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額を含まないものとする。次項第四号及び第三項第四号において同じ。)又は税込価額(対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、課税資産の譲渡等につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額を含むものとする。次項第四号及び第三項第四号において同じ。)を税率の異なるごとに区分して合計した金額及び適用税率(第二十九条第一号又は第二号に規定する税率に七十八分の百を乗じて得た率をいう。次項第五号及び第三項第五号において同じ。)

五 消費税額等(課税資産の譲渡等につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額の合計額として前号に掲げる税率の異なるごとに区分して合計した金額ごとに政令で定める方法により計算した金額をいう。)

六 書類の交付を受ける事業者の氏名又は名称

つまり、課税資産の譲渡等を行う者(C社)がB社宛に発行した請求書を受領して保管する対応のみは立替払いの仕入税額控除がとれないのは、第五十七条の四 6号「書類の交付を受ける事業者の氏名又は名称」を満たさない請求書になってしまうため、適格請求書が実質的に立替えを受けるもの(C社)宛のものであることを明らかにするために、立替金精算書が必要になるということになります。

【さらに勉強したい方向けに参考となる記事・書籍の紹介】

立替金のインボイス対応に参考となる記事としては、EY新日本監査法人HP「インボイス制度下における立替金の実務」(立替金精算書の具体的な記載例などにも言及しています)、税務通信3746号「消費税初心者のためのインボイス教室第15回立替払いされた経費の取扱い」なども参考になるかと思います。

税務をもっと勉強したい方は以下記事もご確認ください。

【初心者向け】法人税・消費税申告書の作り方 おすすめ本

【実務家向け】法人税おすすめ本

【実務家向け】消費税法の勉強法

税法条文の読み方・解釈の仕方 おすすめ本

コメント