※この記事にはPRを含むことがあります。

簿記を勉強したことがある方にはお馴染みの固定資産売却仕訳。

利用している会計システムにもよりますが、実務では消費税の課税コードを適正に認識させるため、教科書通りの仕訳通りとはいきません。

この記事では、消費税の課税コードを意識した固定資産売却仕訳について解説します。

この記事で解説している仕訳の前提

・消費税課税事業者

・税抜処理

・使用している会計システムの固定資産科目に付与できる消費税コードが「対象外(不課税)」のみ

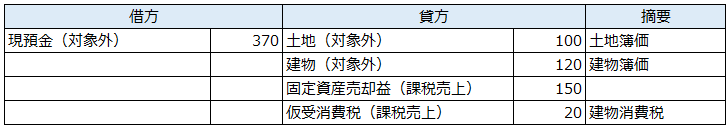

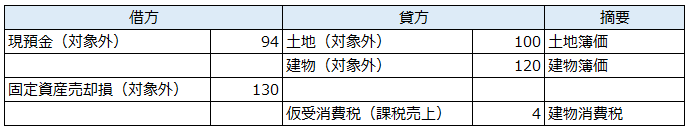

簿記の教科書の仕訳

ケース①土地付き建物の売却(土地簿価100、建物簿価120、土地譲渡価格150、建物譲渡価格200、建物消費税20)

ケース②土地付き建物の売却(土地簿価100、建物簿価120、土地譲渡価格50、建物譲渡価格40、建物消費税4)

※カッコ書きが消費税コードとなります。

なぜ簿記の教科書通りだと消費税の課税コードが正しく認識されないのか

上記の「簿記の教科書の仕訳」を起票した場合、帳簿上で認識される消費税の課税コードは以下となります。

ケース①

・課税売上170

ケース②

・課税売上4

しかし、上記では帳簿上で正しい消費税の課税コードが認識されず、帳簿上の課税コードにもとづいて消費税計算をした場合、誤った計算結果になってしまいます。

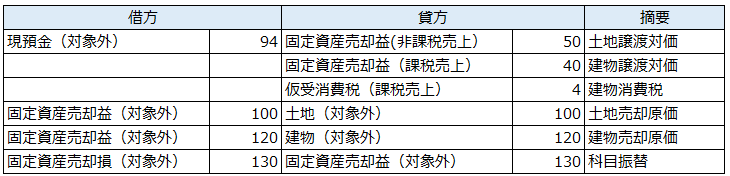

そこで実務上は消費税の課税コードを正しく帳簿上に反映させるため、以下のような仕訳を起票します。

実務上の固定資産売却仕訳(例)

ケース①土地付き建物の売却(土地簿価100、建物簿価120、土地譲渡価格150、建物譲渡価格200、建物消費税20)

ケース②土地付き建物の売却(土地簿価100、建物簿価120、土地譲渡価格50、建物譲渡価格40、建物消費税4)

※上記仕訳はあくまで一つの仕訳例となります。最終的に、帳簿上にあるべき消費税コードが認識され、貸借対照表・損益計算書の会計数値が正しければ問題ありません。

上記仕訳を計上した場合は、帳簿上の消費税の課税コードは以下となり、正しく帳簿に反映されることになります。

ケース①

・非課税売上150

・課税売上220

ケース②

・非課税売上50

・課税売上44

【参考】土地・建物売却の消費税の正しい課税区分とは

消費税の課税の対象となる取引は、「国内において事業者が事業として対価を得て行う資産の譲渡等」であり、また、その性質上事業に付随して対価を得て行われる資産の譲渡等も含まれます。したがって、販売用の商品だけでなく事業に使用していた建物や機械、車両等の事業用資産の譲渡についても課税されます。

ただし、土地(土地の上に存する権利を含む。)の譲渡は非課税となります(消費税法第6条第1項、別表第二第1項)。

なお、消費税の課税コードは固定資産の譲渡対価の額を帳簿に反映させる必要がある点に注意が必要です(売却損益部分ではなく)。

<参考>国税庁HP 質疑応答事例「事業者の事業用固定資産の売却」

【Column】土地付き建物売却に係る仲介手数料の消費税区分について

固定資産を売却した際は、不動産業者等に仲介手数料を支払う場合があります。

このとき、個別対応方式を採用している会社であれば、この仲介手数料の全体の税区分を、課税資産の譲渡等とその他の資産の譲渡等に共通して要するものとして「共通対応課税仕入」とすることが原則ですが、譲渡代金の比率等で合理的に区分し「課税売上対応の課税仕入」「非課税売上対応の課税仕入」に区分する方法を採用することも考えられます(消費税法基本通達11-2-19、『不動産取引と消費税』斎藤文雄)

まとめ

参考までに、不動産関連の消費税についてかなり網羅的(865頁もあります)に記載されている書籍を紹介しておきます。

固定資産取引は金額が大きく、消費税のミスをした場合のダメージが大きい場合が多いですので、しっかり勉強して実務に当たりましょう。

以上

過去記事で消費税法の勉強法の記事も書いていますので、消費税法をもっと学習したい方は以下の記事もご確認ください。

コメント